NOTIMP - Noticiário da Imprensa - 25/01/2019 / Embraer assina acordo para venda de divisão comercial para Boeing

#Indústria #Aviação - #Embraer assina acordo para venda de divisão comercial para #Boeing ...

#Indústria #Aviação - #Embraer assina acordo para venda de divisão comercial para #Boeing ... Companhia brasileira marcou para 26 de fevereiro assembleia extraordinária de acionistas para aprovação de acordo ...

As fabricantes de aeronaves Embraer e Boeing deram mais um passo para a criação de uma nova empresa (joint venture). Nesta quinta-feira (24), a companhia brasileira informou que assinou uma série de acordos para a venda de sua divisão de aviação comercial para a Boeing.

A Embraer também informou que uma assembleia extraordinária de acionistas foi marcada para 26 de fevereiro para aprovação do negócio.

O negócio já foi aprovado no início do mês pelo governo federal – o governo é dono de uma "golden share" na Embraer e tem poder de veto em decisões estratégicas, como a transferência de controle acionário da empresa. O acordo ainda será submetido à aprovação dos acionistas da Embraer.

A empresa também anunciou a intenção de pagar dividendos de US$ 1,6 bilhão aos acionistas em 2019 pela parceria com a Boeing. O pagamento está condicionado à confirmação de certos requisitos, como o resultado da companhia.

Além dos acionistas, o acordo tem de ser autorizado pelas autoridades regulatórias. A expectativa é que o processo de criação da nova companha seja concluído até o fim deste ano.

Detalhes do negócio

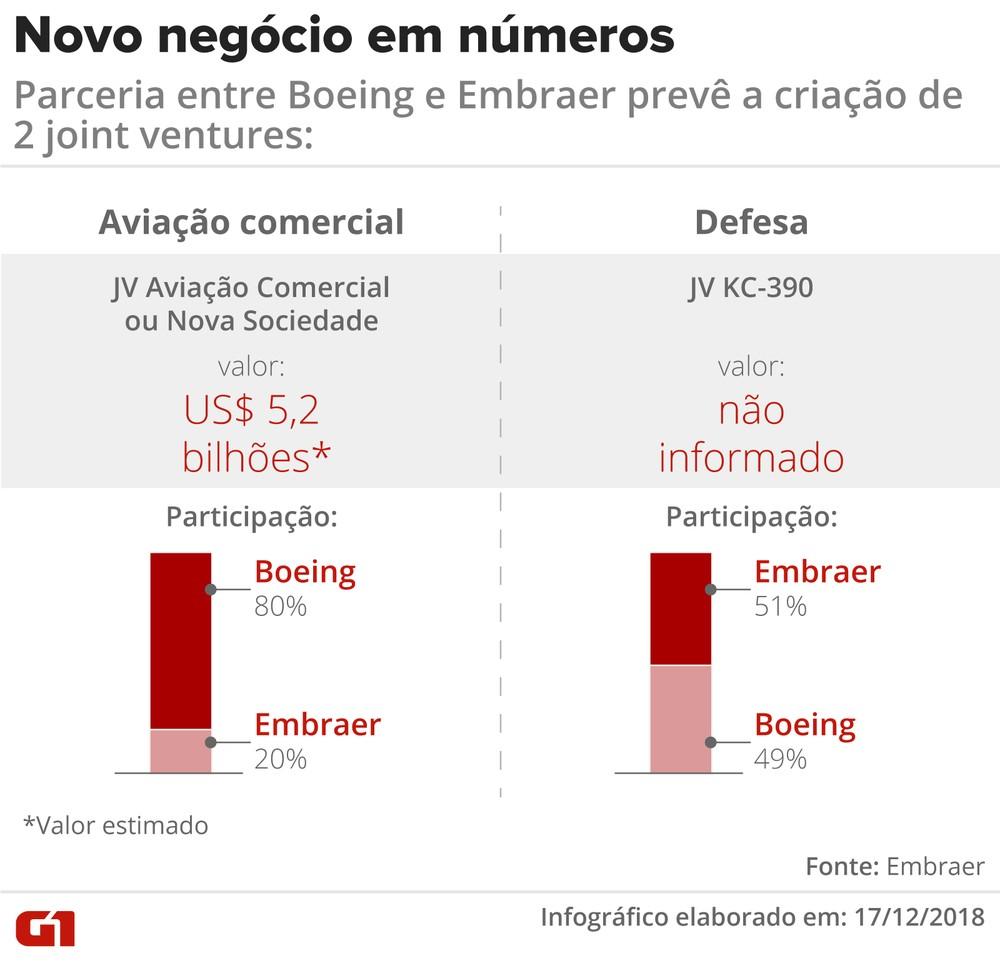

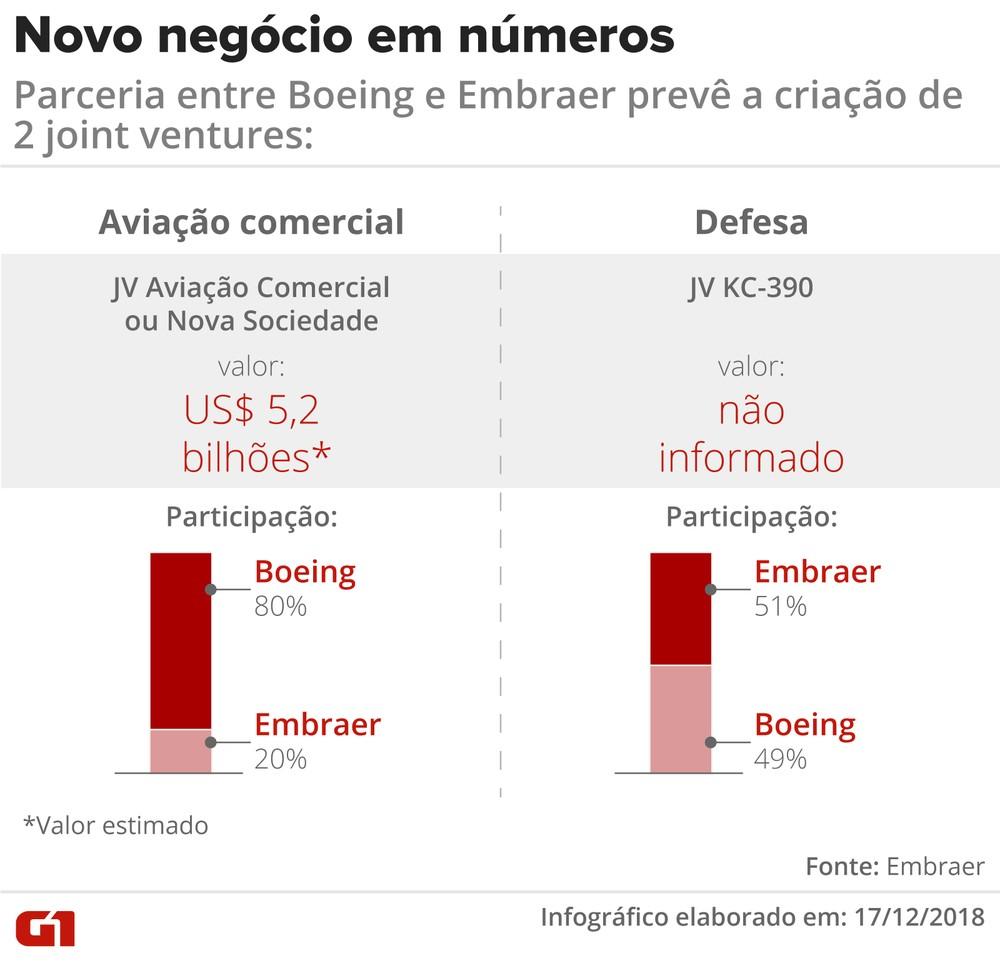

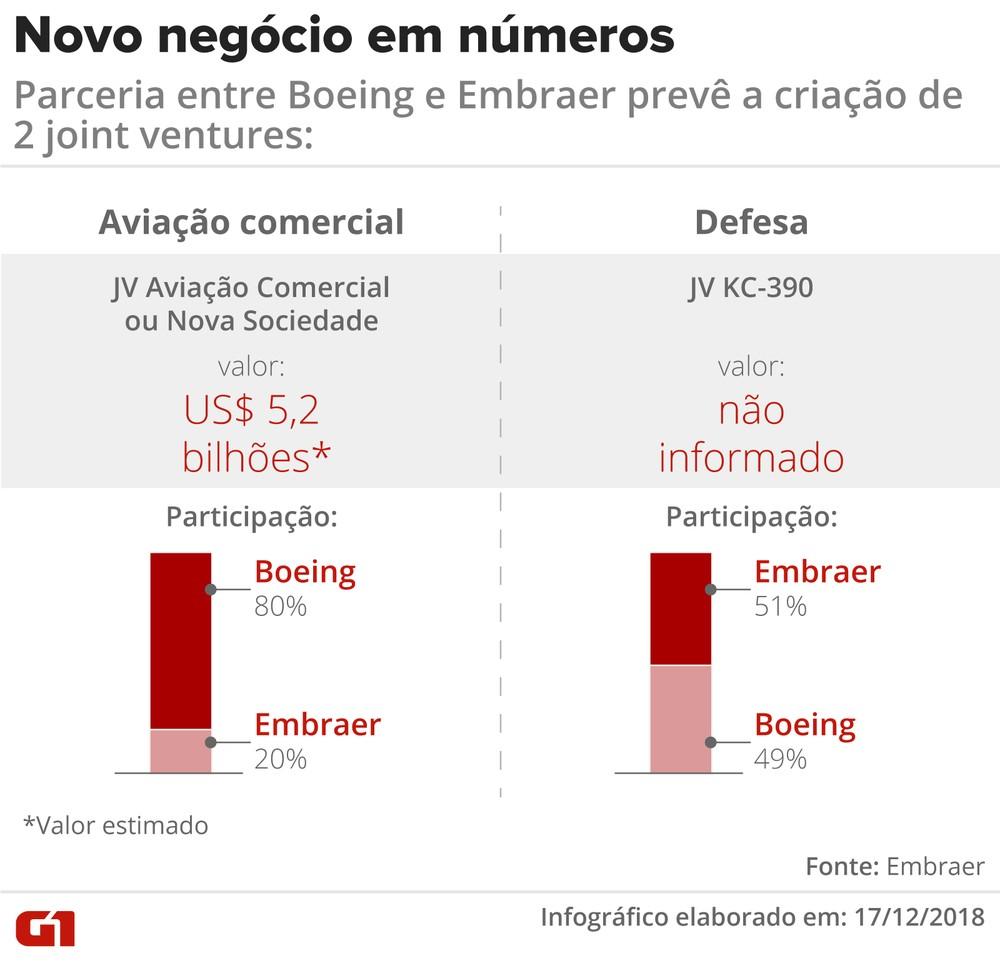

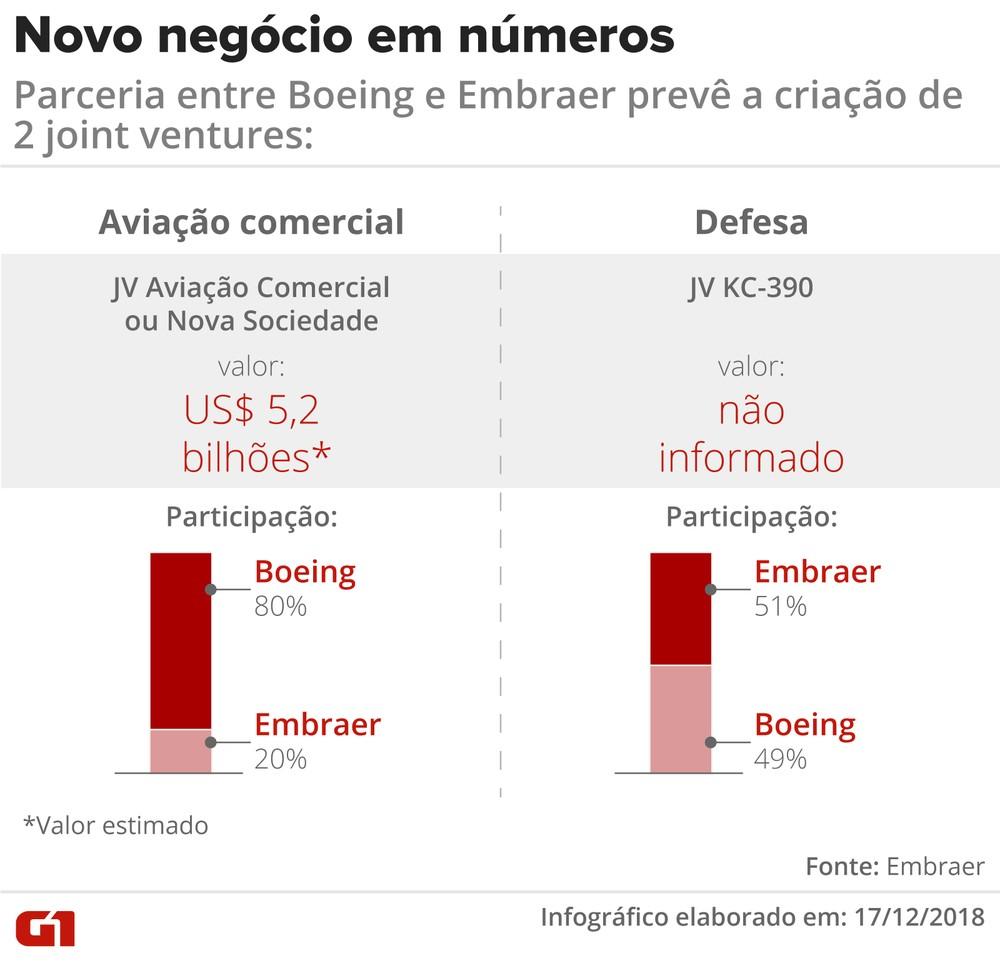

A nova empresa foi avaliada em US$ 5,26 bilhões. A Boeing, que é norte-americana, será controladora da empresa, com 80% de participação, ao fazer um pagamento de US$ 4,2 bilhões (o equivalente a R$ 16,4 bilhões) à Embraer.

Os 20% restantes serão da fabricante brasileira, que poderá vender sua parte para a norte-americana a qualquer momento, por meio de uma opção de venda.

A expectativa é que a parceria só tenha efeitos no lucro por ação da Boeing após 2020. O negócio deve gerar sinergias anuais de cerca de US$ 150 milhões – antes de impostos – até o terceiro ano de operação.

Após concluída a transação, a joint venture será liderada por uma equipe de executivos no Brasil, incluindo um presidente e CEO. A Boeing terá o controle operacional e de gestão da nova empresa, que responderá diretamente a Dennis Muilenburg, presidente e CEO da Boeing.

A Embraer terá poder de decisão para alguns temas estratégicos, como a transferência das operações do Brasil. A empresa espera que o resultado da operação, descontados os custos de separação, seja de aproximadamente US$ 3 bilhões.

Em 2017, a área de aviação comercial da Embraer respondia por 57,6% da receita líquida da companhia, com US$ 10,7 bilhões de um total de US$ 18,7 bilhões.

Empresa de defesa

As empresas também chegaram a um acordo sobre os termos de uma segunda joint venture para promover e desenvolver novos mercados na área de defesa, envolvendo o avião multimissão KC-390.

De acordo com a parceria, a Embraer será a controladora neste negócio, com 51% de participação, e a Boeing, os 49% restantes. O valor total do negócio não foi informado.

Caso a parceria seja aprovada no tempo previsto, a Embraer espera que a negociação seja concluída até o final de 2019.

Por que Boeing e Embraer uniram forças

A Boeing e a Embraer anunciaram no fim de 2016 que estudavam unir seus negócios. A expectativa era de que um acordo entre as duas poderia criar uma gigante global de aviação, com forte atuação nos segmentos de longa distância e na aviação regional, e capaz de fazer frente a uma união similar entre as maiores concorrentes, Airbus e Bombardier, que também se uniram.

A americana e a brasileira tentam consolidar em um mesmo negócio duas operações fortes, uma em aviação de longa distância, outra para deslocamentos regionais. Enquanto a Boeing é a principal fabricante de aeronaves comerciais para voos longos, a Embraer lidera o mercado de jatos regionais, com aeronaves equipadas para voar distâncias menores.

A Embraer foi privatizada em 1994, no fim do governo Itamar Franco, por R$ 154,1 milhões (valores da época), quando o governo obteve o poder de decisão sobre a companhia.

A Embraer também informou que uma assembleia extraordinária de acionistas foi marcada para 26 de fevereiro para aprovação do negócio.

O negócio já foi aprovado no início do mês pelo governo federal – o governo é dono de uma "golden share" na Embraer e tem poder de veto em decisões estratégicas, como a transferência de controle acionário da empresa. O acordo ainda será submetido à aprovação dos acionistas da Embraer.

A empresa também anunciou a intenção de pagar dividendos de US$ 1,6 bilhão aos acionistas em 2019 pela parceria com a Boeing. O pagamento está condicionado à confirmação de certos requisitos, como o resultado da companhia.

Além dos acionistas, o acordo tem de ser autorizado pelas autoridades regulatórias. A expectativa é que o processo de criação da nova companha seja concluído até o fim deste ano.

Detalhes do negócio

A nova empresa foi avaliada em US$ 5,26 bilhões. A Boeing, que é norte-americana, será controladora da empresa, com 80% de participação, ao fazer um pagamento de US$ 4,2 bilhões (o equivalente a R$ 16,4 bilhões) à Embraer.

Os 20% restantes serão da fabricante brasileira, que poderá vender sua parte para a norte-americana a qualquer momento, por meio de uma opção de venda.

A expectativa é que a parceria só tenha efeitos no lucro por ação da Boeing após 2020. O negócio deve gerar sinergias anuais de cerca de US$ 150 milhões – antes de impostos – até o terceiro ano de operação.

Após concluída a transação, a joint venture será liderada por uma equipe de executivos no Brasil, incluindo um presidente e CEO. A Boeing terá o controle operacional e de gestão da nova empresa, que responderá diretamente a Dennis Muilenburg, presidente e CEO da Boeing.

A Embraer terá poder de decisão para alguns temas estratégicos, como a transferência das operações do Brasil. A empresa espera que o resultado da operação, descontados os custos de separação, seja de aproximadamente US$ 3 bilhões.

Em 2017, a área de aviação comercial da Embraer respondia por 57,6% da receita líquida da companhia, com US$ 10,7 bilhões de um total de US$ 18,7 bilhões.

Empresa de defesa

As empresas também chegaram a um acordo sobre os termos de uma segunda joint venture para promover e desenvolver novos mercados na área de defesa, envolvendo o avião multimissão KC-390.

De acordo com a parceria, a Embraer será a controladora neste negócio, com 51% de participação, e a Boeing, os 49% restantes. O valor total do negócio não foi informado.

Caso a parceria seja aprovada no tempo previsto, a Embraer espera que a negociação seja concluída até o final de 2019.

Por que Boeing e Embraer uniram forças

A Boeing e a Embraer anunciaram no fim de 2016 que estudavam unir seus negócios. A expectativa era de que um acordo entre as duas poderia criar uma gigante global de aviação, com forte atuação nos segmentos de longa distância e na aviação regional, e capaz de fazer frente a uma união similar entre as maiores concorrentes, Airbus e Bombardier, que também se uniram.

A americana e a brasileira tentam consolidar em um mesmo negócio duas operações fortes, uma em aviação de longa distância, outra para deslocamentos regionais. Enquanto a Boeing é a principal fabricante de aeronaves comerciais para voos longos, a Embraer lidera o mercado de jatos regionais, com aeronaves equipadas para voar distâncias menores.

A Embraer foi privatizada em 1994, no fim do governo Itamar Franco, por R$ 154,1 milhões (valores da época), quando o governo obteve o poder de decisão sobre a companhia.

Acompanhe aqui o Noticiário relativo ao Comando da Aeronáutica veiculado nos principais órgãos de comunicação do Brasil. O NOTIMP apresenta matérias de interesse do Comando da Aeronáutica, extraídas diretamente dos principais jornais e revistas publicados no país.

Acompanhe aqui o Noticiário relativo ao Comando da Aeronáutica veiculado nos principais órgãos de comunicação do Brasil. O NOTIMP apresenta matérias de interesse do Comando da Aeronáutica, extraídas diretamente dos principais jornais e revistas publicados no país.Nota enviada à Folha de São Paulo, a respeito de matéria publicada na coluna de Mônica Bergamo

Centro De Comunicação Social Da Aeronáutica | Publicada em 24/01/2019 16:36

Em atenção à informação equivocada, publicada na Coluna “Mônica Bergamo” desse jornal, na edição desta quarta-feira (24/01), onde se afirma que o valor de licitação de aquisição de produtos institucionais da Força Aérea Brasileira é R$ 1,8 milhão, o Centro de Comunicação Social da Aeronáutica esclarece que, diferentemente do que foi afirmado pela colunista, o valor real do resultado da licitação é R$ 935.830,00. Esse dado pode ser apurado por meio de consulta à edição 190 do Diário Oficial da União de 02 de outubro de 2018, o qual direciona para a Ata de Registro de Preços n°15/GABAER/2018.

O montante divulgado pela coluna diz respeito a um valor apresentado em edital de abertura do processo licitatório, que se baseia em estimativas de preços de mercado à época. Após encerrado o processo de licitação, o montante final do contrato ficou em R$ 935.830,00 e não em R$ 1,8 milhão, como foi informado pela colunista.

Atenciosamente,

Brigadeiro do Ar Antonio Ramirez Lorenzo

Chefe do Centro de Comunicação Social da Aeronáutica

Chefe do Centro de Comunicação Social da Aeronáutica

Presença feminina em concursos militares cresce a cada ano no país

Carreira militar é repleta de possibilidades para mulheres. Segundo o Ministério da Defesa, Forças Armadas têm cerca de 28 mil mulheres

Por Colégio Apogeu | Publicada em 24/01/2019 16:37

Mulheres nas Forças Armadas? Sim. Isso é um caminho totalmente possível de se trilhar e está ao alcance de todas. Apesar do alistamento no Serviço Militar ser obrigatório apenas para os homens, as mulheres também estão aptas para o ingresso. Elas podem participar do processo de forma voluntária ou ainda servir como militares de carreira ou temporárias.

No segundo caso, é necessário prestar concursos públicos. No Exército Brasileiro, por exemplo, há ofertas de vagas na Escola Complementar do Exército (EsFCEx), Escola de Saúde do Exército (EsSEx), Escola Preparatória de Cadetes do Exército (EsPCEx), Instituto Militar de Engenharia (IME) e na Escola de Sargentos de Logística (EsSLog). Também há vagas na Escola de Sargentos das Armas (EsSA) e na Escola de Especialistas da Aeronáutica (EEAr).

Já a Marinha e a Aeronáutica, anualmente, disponibilizam concursos públicos para renovar o quadro efetivo e reservam vagas para homens e mulheres, com diferentes níveis de escolaridade. Outra possibilidade é participar dos processos de seleção para cargos temporários de oficiais e sargentos, com contratos que podem durar até oito anos.

A presença feminina nas Forças Armadas cresce a cada dia. Segundo o Ministério da Defesa, as Forças Armadas têm cerca de 28 mil mulheres. A Aeronáutica é a campeã de participação feminina, com 10,8 mil mulheres na corporação. Em seguida está o Exército, com 9,1 mil mulheres, e a Marinha, com 8,1 mil.

Cargos

A partir da entrada na carreira militar, as mulheres desempenham funções nas mesmas condições dos militares do sexo masculino, recebendo a mesma instrução básica e concorrendo às promoções em condições de igualdade.

Salários

A remuneração desponta como outro atrativo e dispõe de vencimento básico, adicionais, gratificações, além de reajuste anual seguindo determinação da Lei nº 13.321. Segundo a tabela divulgada no Diário Oficial da União, os salários vão de R$ 3.825 (para sargentos e cabos) a R$ 11.451 (para Capitão de Mar e Guerra e Coronel).

Embraer assina acordo para venda de divisão comercial para Boeing

Companhia brasileira marcou para 26 de fevereiro assembleia extraordinária de acionistas para aprovação de acordo.

Por G1 | Publicada em 24/01/2019 20:00

As fabricantes de aeronaves Embraer e Boeing deram mais um passo para a criação de uma nova empresa (joint venture). Nesta quinta-feira (24), a companhia brasileira informou que assinou uma série de acordos para a venda de sua divisão de aviação comercial para a Boeing.

A Embraer também informou que uma assembleia extraordinária de acionistas foi marcada para 26 de fevereiro para aprovação do negócio.

O negócio já foi aprovado no início do mês pelo governo federal – o governo é dono de uma "golden share" na Embraer e tem poder de veto em decisões estratégicas, como a transferência de controle acionário da empresa. O acordo ainda será submetido à aprovação dos acionistas da Embraer.

A empresa também anunciou a intenção de pagar dividendos de US$ 1,6 bilhão aos acionistas em 2019 pela parceria com a Boeing. O pagamento está condicionado à confirmação de certos requisitos, como o resultado da companhia.

Além dos acionistas, o acordo tem de ser autorizado pelas autoridades regulatórias. A expectativa é que o processo de criação da nova companha seja concluído até o fim deste ano.

Detalhes do negócio

A nova empresa foi avaliada em US$ 5,26 bilhões. A Boeing, que é norte-americana, será controladora da empresa, com 80% de participação, ao fazer um pagamento de US$ 4,2 bilhões (o equivalente a R$ 16,4 bilhões) à Embraer.

Os 20% restantes serão da fabricante brasileira, que poderá vender sua parte para a norte-americana a qualquer momento, por meio de uma opção de venda.

A expectativa é que a parceria só tenha efeitos no lucro por ação da Boeing após 2020. O negócio deve gerar sinergias anuais de cerca de US$ 150 milhões – antes de impostos – até o terceiro ano de operação.

Após concluída a transação, a joint venture será liderada por uma equipe de executivos no Brasil, incluindo um presidente e CEO. A Boeing terá o controle operacional e de gestão da nova empresa, que responderá diretamente a Dennis Muilenburg, presidente e CEO da Boeing.

A Embraer terá poder de decisão para alguns temas estratégicos, como a transferência das operações do Brasil. A empresa espera que o resultado da operação, descontados os custos de separação, seja de aproximadamente US$ 3 bilhões.

Em 2017, a área de aviação comercial da Embraer respondia por 57,6% da receita líquida da companhia, com US$ 10,7 bilhões de um total de US$ 18,7 bilhões.

Empresa de defesa

As empresas também chegaram a um acordo sobre os termos de uma segunda joint venture para promover e desenvolver novos mercados na área de defesa, envolvendo o avião multimissão KC-390.

De acordo com a parceria, a Embraer será a controladora neste negócio, com 51% de participação, e a Boeing, os 49% restantes. O valor total do negócio não foi informado.

Caso a parceria seja aprovada no tempo previsto, a Embraer espera que a negociação seja concluída até o final de 2019.

Por que Boeing e Embraer uniram forças

A Boeing e a Embraer anunciaram no fim de 2016 que estudavam unir seus negócios. A expectativa era de que um acordo entre as duas poderia criar uma gigante global de aviação, com forte atuação nos segmentos de longa distância e na aviação regional, e capaz de fazer frente a uma união similar entre as maiores concorrentes, Airbus e Bombardier, que também se uniram.

A americana e a brasileira tentam consolidar em um mesmo negócio duas operações fortes, uma em aviação de longa distância, outra para deslocamentos regionais. Enquanto a Boeing é a principal fabricante de aeronaves comerciais para voos longos, a Embraer lidera o mercado de jatos regionais, com aeronaves equipadas para voar distâncias menores.

A Embraer foi privatizada em 1994, no fim do governo Itamar Franco, por R$ 154,1 milhões (valores da época), quando o governo obteve o poder de decisão sobre a companhia.

A Embraer também informou que uma assembleia extraordinária de acionistas foi marcada para 26 de fevereiro para aprovação do negócio.

O negócio já foi aprovado no início do mês pelo governo federal – o governo é dono de uma "golden share" na Embraer e tem poder de veto em decisões estratégicas, como a transferência de controle acionário da empresa. O acordo ainda será submetido à aprovação dos acionistas da Embraer.

A empresa também anunciou a intenção de pagar dividendos de US$ 1,6 bilhão aos acionistas em 2019 pela parceria com a Boeing. O pagamento está condicionado à confirmação de certos requisitos, como o resultado da companhia.

Além dos acionistas, o acordo tem de ser autorizado pelas autoridades regulatórias. A expectativa é que o processo de criação da nova companha seja concluído até o fim deste ano.

Detalhes do negócio

A nova empresa foi avaliada em US$ 5,26 bilhões. A Boeing, que é norte-americana, será controladora da empresa, com 80% de participação, ao fazer um pagamento de US$ 4,2 bilhões (o equivalente a R$ 16,4 bilhões) à Embraer.

Os 20% restantes serão da fabricante brasileira, que poderá vender sua parte para a norte-americana a qualquer momento, por meio de uma opção de venda.

A expectativa é que a parceria só tenha efeitos no lucro por ação da Boeing após 2020. O negócio deve gerar sinergias anuais de cerca de US$ 150 milhões – antes de impostos – até o terceiro ano de operação.

Após concluída a transação, a joint venture será liderada por uma equipe de executivos no Brasil, incluindo um presidente e CEO. A Boeing terá o controle operacional e de gestão da nova empresa, que responderá diretamente a Dennis Muilenburg, presidente e CEO da Boeing.

A Embraer terá poder de decisão para alguns temas estratégicos, como a transferência das operações do Brasil. A empresa espera que o resultado da operação, descontados os custos de separação, seja de aproximadamente US$ 3 bilhões.

Em 2017, a área de aviação comercial da Embraer respondia por 57,6% da receita líquida da companhia, com US$ 10,7 bilhões de um total de US$ 18,7 bilhões.

Empresa de defesa

As empresas também chegaram a um acordo sobre os termos de uma segunda joint venture para promover e desenvolver novos mercados na área de defesa, envolvendo o avião multimissão KC-390.

De acordo com a parceria, a Embraer será a controladora neste negócio, com 51% de participação, e a Boeing, os 49% restantes. O valor total do negócio não foi informado.

Caso a parceria seja aprovada no tempo previsto, a Embraer espera que a negociação seja concluída até o final de 2019.

Por que Boeing e Embraer uniram forças

A Boeing e a Embraer anunciaram no fim de 2016 que estudavam unir seus negócios. A expectativa era de que um acordo entre as duas poderia criar uma gigante global de aviação, com forte atuação nos segmentos de longa distância e na aviação regional, e capaz de fazer frente a uma união similar entre as maiores concorrentes, Airbus e Bombardier, que também se uniram.

A americana e a brasileira tentam consolidar em um mesmo negócio duas operações fortes, uma em aviação de longa distância, outra para deslocamentos regionais. Enquanto a Boeing é a principal fabricante de aeronaves comerciais para voos longos, a Embraer lidera o mercado de jatos regionais, com aeronaves equipadas para voar distâncias menores.

A Embraer foi privatizada em 1994, no fim do governo Itamar Franco, por R$ 154,1 milhões (valores da época), quando o governo obteve o poder de decisão sobre a companhia.

DIÁRIO DO LITORAL (SP) - Edital de Aeroporto de Guarujá sai até fevereiro

Nos próximos dias, a Cidade convoca às empresas interessadas

Glauco Braga | Publicada em 24/01/2019 05:00

Agora é definitivo. A Prefeitura de Guarujá lança entre o fim de janeiro e início de fevereiro o edital de licitação para a concessão à iniciativa privada do Aeroporto Civil Metropolitano de Guarujá. A Secretaria de Aviação Civil (SAC) já deu a anuência para o início do processo.

O Consórcio Voa-SP, que administra o aeroporto de Itanhaém, informou que tem interesse em participar. A concessão é de 30 anos e o lance inicial é de R$ 1 milhão.

Em contato com a Reportagem do Diário do Litoral, a assessoria de imprensa do Ministério da Infraestrutura confirmou a informação.

“O rezoneamento do Aeroporto de Guarujá está concluído. Além disso, a Prefeitura já solicitou a anuência da Secretaria Nacional de Aviação Civil, do Ministério da Infraestrutura, para realizar a concessão do terminal à iniciativa privada. A documentação encontra-se em análise pelo ministério e deve estar concluída até o próximo mês”.

A Prefeitura de Guarujá crê que até abril, deve iniciar os processos visando a obtenção das licenças ambientais, necessárias para dar continuidade ao equipamento provisório que irá funcionar em uma área consolidada, que está pronta para receber obras de adaptação. A área consolidada fica na Base Aérea de Santos e os equipamentos existentes serão reformados. A área cedida possui vegetação nativa e, consequentemente, um tempo grande para conseguir as licenças ambientais. Ela abrange um terminal de passageiros de 700 metros e um estacionamento, que serão utilizados provisoriamente por cinco anos (60 meses).

No 61º mês, essa área já estará acoplada ao equipamento definitivo, que será construído ao lado, onde a vegetação é bem menor. A empresa terá um ano para regularizar a área. A Prefeitura pretende a concessão de uma área de 50 mil metros quadrados, para a expansão do terminal definitivo.

O valor estipulado de investimentos é pouco mais de 70 milhões durante os 30 anos de concessão para quem irá construir, equipar e explorar o aeroporto. A receita operacional do aeroporto está estimada em R$ 640 milhões e os custos serão de R$ 260 milhões nas três décadas de concessão. No primeiro ano de atividade, a movimentação estimada é de 80 mil pessoas.

Conforme estudo de viabilidade, o Aeródromo Civil Metropolitano de Guarujá tem potencial para 1,3 milhão de passageiros até último ano da concessão. O mercado principal a ser conquistado é o embarque e desembarque de passageiros, atendendo toda a Baixada Santista, como também o Porto de Santos, Petrobras e Polo Industrial de Cubatão, além das demandas dos cruzeiros marítimos, turismo de negócios e operações do Pré-Sal.

Voa-SP

O Consórcio Voa-SP, que já administra o aeroporto de Itanhaém, está de olho nas operações em Guarujá. “ O consórcio VOA-SP está analisando, não só o Aeroporto de Guarujá, como também outros aeroportos com potencial de serem privatizados/concedidos e que fazem parte do pacote de parcerias entre Governos Federal, Estadual e/ou Municipal com a iniciativa privada”, disse, via assessoria de imprensa .

Azul

A Azul Linhas Aéreas já planeja fazer viagens Guarujá-Rio de Janeiro e que elas serão feitas pelos “os modernos ATRs da empresa, aviões turboélices”, com capacidade para até 70 passageiros.

Na sequência, a empresa pretende implantar ligações com Minas Gerais e Paraná, mais precisamente as capitais Belo Horizonte e Curitiba.

“A Azul vê com ótimo potencial o Aeroporto de Santos/ Guarujá no atendimento à toda a Baixada Santista e mesmo parte do ABCD, dado o desempenho econômico e turístico do litoral paulista. Desejamos operar voos regulares na região assim que o aeroporto estiver apto e certificado pela Anac”, informou.

TELETIME.COM - Coronel Waldemar Gonçalves assume a Telebras

Publicada em 24/01/2019 19:21

O coronel Waldemar Gonçalves Ortunho Junior tomou posse do cargo de presidente da Telebras nesta quinta-feira, 24, após ter sido eleito em reunião extraordinária realizada pelo Conselho de Administração da empresa no final da tarde de quarta-feira, 23. O novo presidente foi escolhido pelo ministro de Ciência, Tecnologia, Inovações e Comunicações (MCTIC), Marcos Pontes, por sua experiência em gestão e seu conhecimento no setor de telecomunicações.

O coronel Waldemar Gonçalves Ortunho Junior tomou posse do cargo de presidente da Telebras nesta quinta-feira, 24, após ter sido eleito em reunião extraordinária realizada pelo Conselho de Administração da empresa no final da tarde de quarta-feira, 23. O novo presidente foi escolhido pelo ministro de Ciência, Tecnologia, Inovações e Comunicações (MCTIC), Marcos Pontes, por sua experiência em gestão e seu conhecimento no setor de telecomunicações.

O novo presidente já assume com a tarefa de destravar o contrato com a Viasat, de forma definitiva, no Tribunal de Contas da União (TCU), para viabilizar o programa de conectividade com o Satélite Geoestacionário de Defesa e Comunicações (SGDC). O Tribunal liberou o andamento dos projetos em que as empresas são parceiras, mas estabeleceu que algumas cláusulas do contrato sejam alteradas. E o prazo dado para que as mudanças ocorram vence em 6 de fevereiro. A Viasat, por sua vez, declarou recentemente que as negociações estariam caminhando bem para a entrega do novo contrato no prazo.

Waldemar Ortunho foi representante do então Ministério das Comunicações no Grupo Gestor da TV Digital e gestor do projeto de roaming internacional de Telefonia Móvel para a América do Sul. Como engenheiro militar, no Ministério da Defesa serviu na Diretoria de Telecomunicações e no Gabinete do Comandante do Exército, onde gerenciou o projeto de rede telemática. Foi coordenador da área de tecnologia no Estádio Mané Garrincha, em Brasília, na Copa das Confederações Fifa de 2013, e na Copa do Mundo de 2014.

Ortunho é formado em Engenharia Eletrônica pelo Instituto Militar de Engenharia, com pós-graduação em Engenharia Elétrica pela Universidade de Brasília (UnB). Profissional com 40 anos de experiência nos Ministérios da Defesa (Exército Brasileiro) e das Comunicações, atuando nas áreas de Tecnologia da Informação, com ênfase em telecomunicações, radiodifusão e informática. Foi designado representante do governo brasileiro na Escola Politécnica do Exército Equatoriano, em Quito, com a função de assessor/instrutor na área de processamento digital de sinais.

Leia também: